تلفیق الگوهای هارمونیک فیبوناچی بانشانگرهایی که نقاط اشباع را نشان میدهند

بهترین این نشانگرها ،نشانگرهایRsi-Stochastic-Macd میباشند.

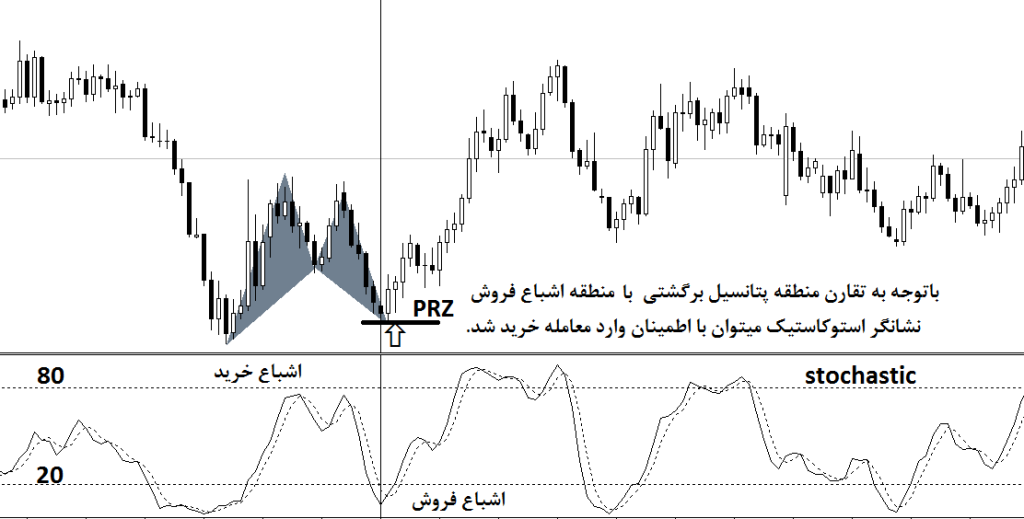

زمانیکه منطقه پتانسیل برگشتی Przراپیداکردایم به سراغ نشانگرهای نقاط اشباع می رویم،

بطور مثال فرض کنید یک الگوی گارتلی Mشکل اتفاق افتاده است دقیقا زیر آن نشانگر Stochasticرا بررسی میکنیم.

درصورتیکه نشانگر زیر خط 20 قرارگرفته باشد میتوان با اطمینان خاطر وارد معامله خرید شد.

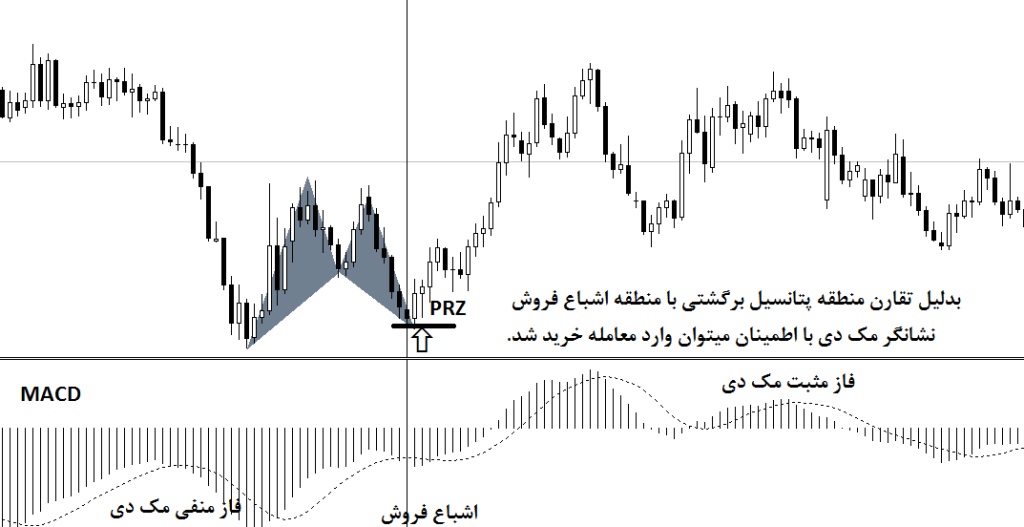

بطور مثال فرض کنید یک الگوی گارتلی Mشکل اتفاق افتاده است دقیقا زیر آن نشانگر Macdرا بررسی میکنیم.

درصورتیکه نشانگر درفاز منفی قرار گرفته باشد ودر حال تغییر فاز باشد می توان واردمعامله خرید شد.

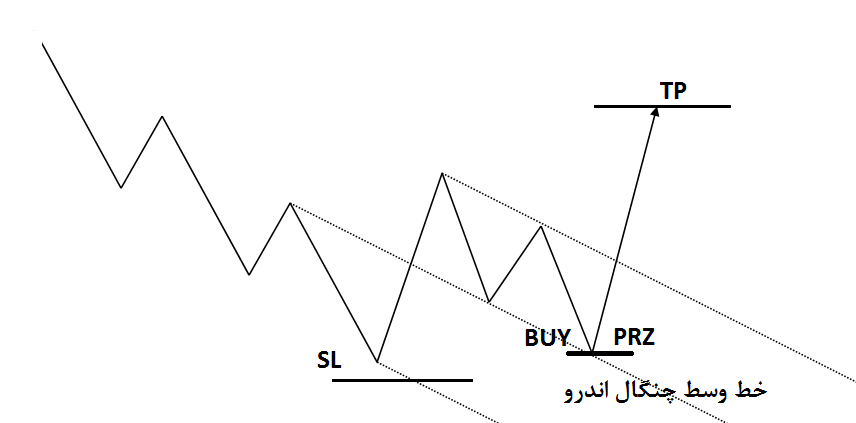

تلفیق چنگال اندرو با الگوهای هارمونیک

چنگال اندرو

این ابزار درحالت کلاسیک فقط حکم خطوط کانال وحمایت ومقاومت دارد .

ولی در حالتی که بیان خواهد شد نوعی متفاوت از قرارگیری چنگال اندرو را اشاره خواهیم کرد.

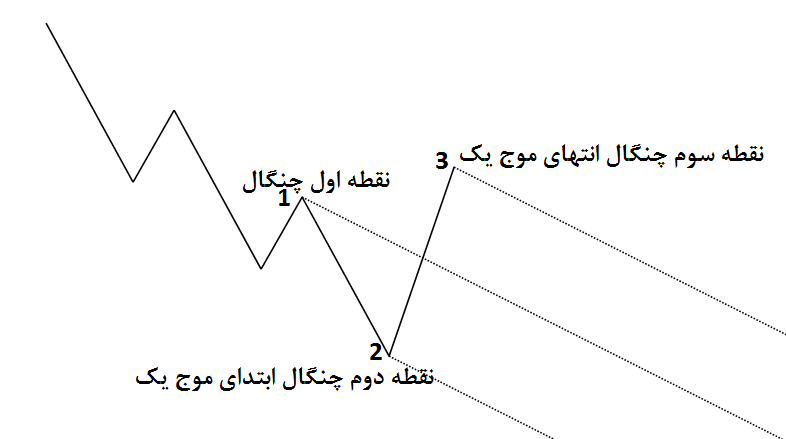

بطور مثال موج یک صعودی شکل گرفته است در این حالت نقطه اول چنگال اندرو را روی سقف قبلی ونقطه دوم را روی ابتدای موج یک ونقطه سوم را روی انتهای موج یک قرارمی دهیم .

منتظر شکل گیری الگوی هامونیک گارتلی یا خفاش می نشینیم .

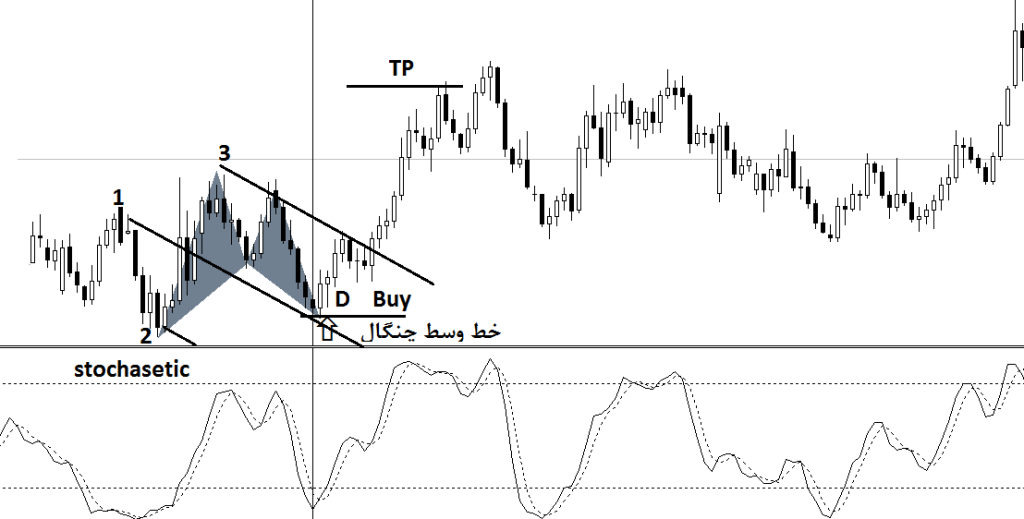

زمانیکه منطقه Prz شکل می گیرد چنگال اندرو را با نقطه D چک می کنیم عموما اگر تحلیل درستی انجام داده باشیم نقطه D مماس بر خط وسط چنگال اندرو می باشد اگردر این زمان از نشانگرهای نقاط اشباع نیز کمک بگیریم از اطمینان بیشتری برخوردار خواهیم بود.

بطور مثال در این موقعیت از نشانگر Stochacetic استفاده میکنیم روی نقطه Dیک خط عمودی ترسیم میکنیم اگر دراین حالت نشانگرStochasetic در منطقه اشباع فروش قرار گرفته باشد میتوان با اطمینان وارد معامله خرید شد .

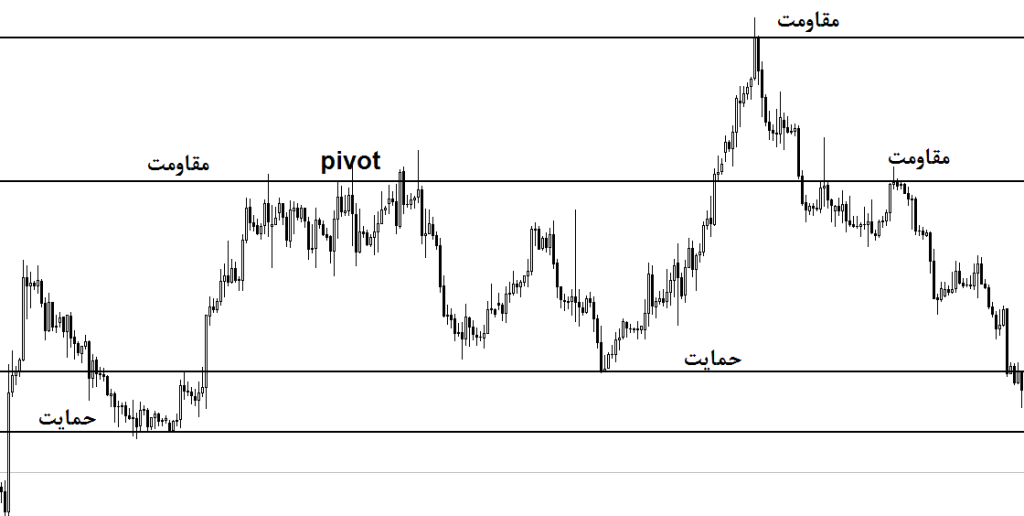

شناسایی پیوتها وتلفیق انها با الگوهای هارمونیک

این تکنیک یکی از مهمترین روشها برای تحلیل بازارهای مالی می باشد ومعامله گران با توجه به نقاط پیدا شده می توانند محل ورود به معاملات و قرار گرفتن Tpو Sl را مشخص کنند.

پیوتها سطوح حمایت ومقاومت بالفعلی هستند که بازار تمایل دارد در طول روز حول آن محور گردش کنند.بطور مثال اگر قیمتها از پیووت روزانه فاصله داشته باشند تمایل به حرکت به سمت آنرا دارند.

خطوط حمایت ومقاومتی که در دوطرف پیوت روزانه قرار می گیرند دقیقا با توجه به مطلب ذکر شده به قیمتها کمک می کنند تا به سمت پیوت روزانه حرکت کنند .

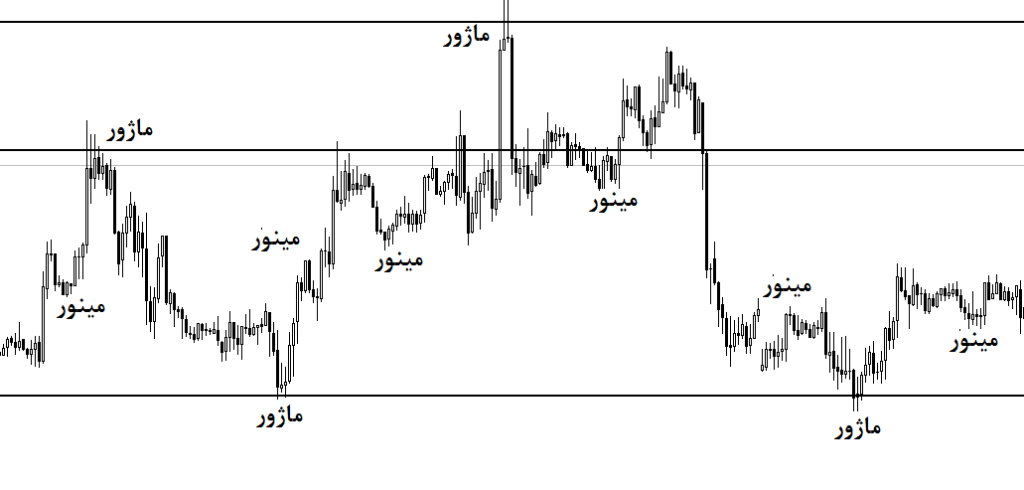

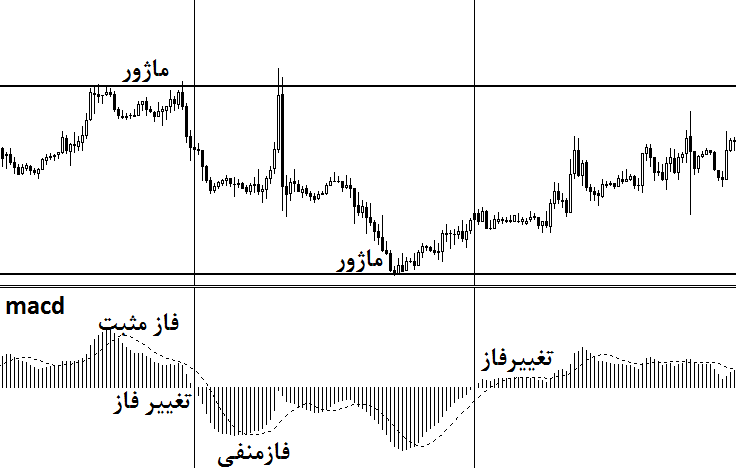

پیوتهای ماژور :

سطوح برگشتی کلیدی بازار می باشندوعموما معامله گران دراین نقاط اقدام به نقد کردن معاملات خود می کنند.

دراین سطوح تعادل عرضه وتقاضا به هم خورده ودر بازارهای بین المللی معامله گرانی که خلاف جهت روند وارد معامله می شوند ورود پیدا می کنند وحرکات قابل توجهی در بازار ایجاد می کنند .

پیوتهای مینور:

دراین سطوح نیزمعامله گران اقدام به نقدکردن معاملات خود می کنندوعموما کسی وارد معاملات جدید نمی شود.یکی از دلایل ضرر عده ای از معامله گران تشخیص اشتباه پیوتهای مینور با پیوتهای ماژور است.

نکته:معامله گران با دید بلند مدت به پیوتهای مینور توجه نمیکنند.

به عبارت دیگر قله ها وکفهای معتبر بازارمحل قرارگرفتن ماژورها هستند ونقاط کم اهمیت محل قرار گرفتن مینورها میباشند.

برای تشخیص ماژورها میتوان از نشانگرهایی که نقاط اشباع رانشان می دهند استفاده کرد.

مثل:

Macd-Rsi-stochasetic

نکته:اگر سقف یا کفی تشکیل شده است وبعد از آن نشانگرMacd تغییر فاز داده باشد آن قله یا کف محل قرارگرفتن یک ماژور است.

سطوح ماژور به ما کمک میکنند تا:

- روند اصلی بازار را بهتر تشخیص دهیم.

- پیدا کردن محل قرار گیری حد سود وحدضرر.

- درگیر نشدن به مسائل احساسی در نقاط مینور.

- پیدا کردن بهترین خطوط حمایت ومقاومت .

تلفیق الگوی هارمونیک با واگرایی ها

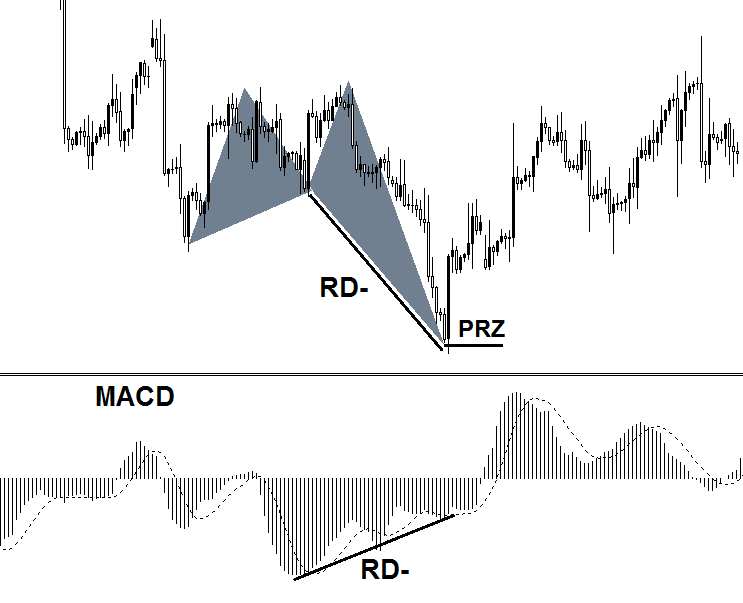

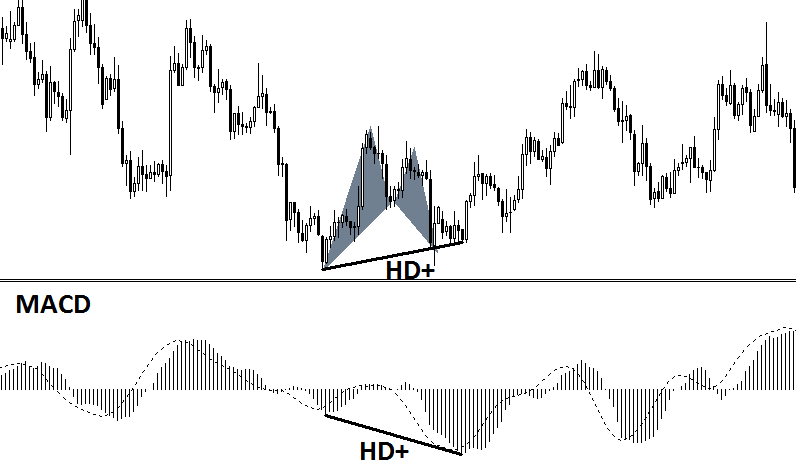

در این تکنیک زمانیکه منطقه پتانسیل برگشتی Prz را در الگوهای M پیدا می کنیم در صورتیکه نقطه Dبا Rd + یا با Hd+همراه باشد سیگنال قدرتمندی دریافت خواهدشد.

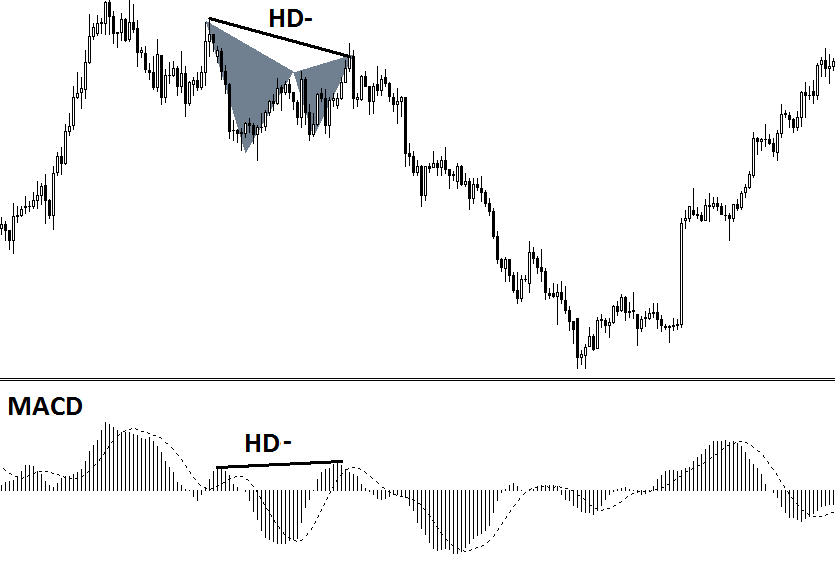

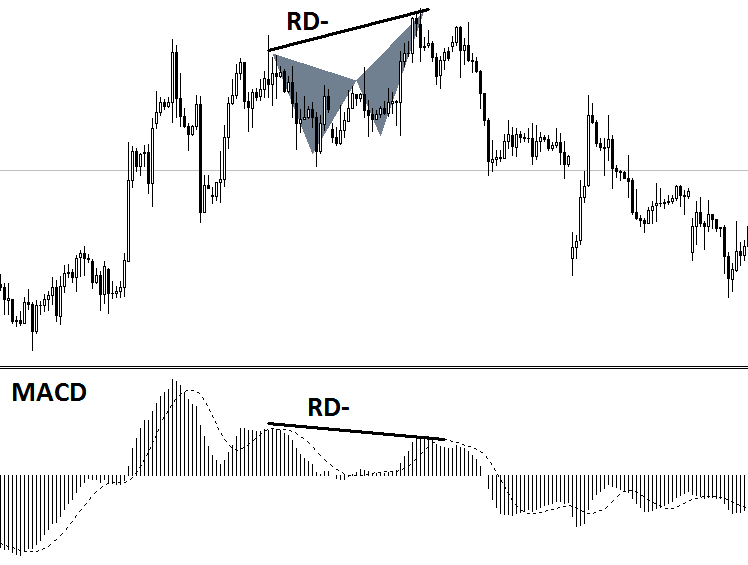

در این تکنیک زمانیکه منطقه پتانسیل برگشتی Przرا در الگوهای Wپیدا میکنیم در صورتیکه نقطه Dبا Rd – یا با Hd- همراه باشد سیگنال قدرتمندی دریافت خواهد شد.

واگرایی ساده منفیRD-

واگرایی مخفی منفیHD-